Trong các dự án đầu tư kinh doanh các công ty luôn muốn rút ngắn thời gian hoàn vốn để tạo nhiều tiềm năng phát triển, gia tăng lợi nhuận. Vậy thời gian hoàn vốn là gì? Cách tính chỉ số này như thế nào? Tất cả các thông tin về cách tính thời gian hoàn vốn sẽ có đầy đủ trong bài viết dưới đây để các bạn tham khảo.

Toc

- 1. Thời gian hoàn vốn là gì?

- 2. Phân loại thời gian hoàn vốn

- 3. Thời gian hoàn vốn không chiết khấu (Undiscounted Payback Period)

- 4. Công thức tính thời gian hoàn vốn

- 5. Related articles 02:

- 6. Ý nghĩa của phương pháp thời gian hoàn vốn

- 7. Thời gian hoàn vốn đầu tư có ưu, nhược điểm gì?

- 8. Cách phân biệt thời gian hoàn vốn và thời gian hoàn vốn chiết khấu

- 9. Những lưu ý khi áp dụng chỉ số thời gian hoàn vốn

- 10. Kết luận

- 11. Related articles 01:

Xem thêm:

Thời gian hoàn vốn là gì?

Thời gian hoàn vốn trong tiếng Anh là Payback period. Đây là thuật ngữ để ám chỉ là thời gian cần thiết để một dự án thu lại chi phí đầu tư ban đầu cho một dự án mà nhà đầu tư đã bỏ ra. Hiểu một cách đơn giản nhất thì thời gian hoàn vốn chính là khoản thời gian để cho một dự án có thể đạt được đến điểm hòa vốn.

Trong một dự đầu tư kinh doanh nếu như thời gian hoàn vốn càng ngắn thì dự án đầu tư càng hấp dẫn và có tính khả thi cao. Ngược lại, thời gian hoàn vốn càng dài thì sẽ càng có ít người mong muốn đầu tư, đồng thời dự án đó được đánh giá là có tính rủi ro cao.

Phân loại thời gian hoàn vốn

Thời gian hoàn vốn có chiết khấu

Thời gian hoàn vốn có chiết khấu (tiếng anh: discounted payback period) là khoảng thời gian cần thiết để tổng giá trị của dòng thu nhập trong tương lai có thể bù đắp được chi phí đầu tư ban đầu.

Phương pháp thời gian hoàn vốn có chiết khấu (tên tiếng Anh: Discounted payback period method) dựa vào chỉ số thời gian hoàn vốn có chiết khấu, từ đó lựa chọn dự án đầu tư phù hợp. Dựa vào thời gian hoàn vốn có chiết khấu của dự án có thể đưa ra nhận xét sau:

- Thời gian hoàn vốn đầu tư có chiết khấu càng ngắn thì dự càng hấp dẫn

- Thời gian hoàn vốn đầu tư có chiết khấu dài thì đó không phải là lựa chọn tốt dành cho các nhà đầu tư.

Thời gian hoàn vốn không chiết khấu (Undiscounted Payback Period)

Thời gian hoàn vốn không chiết khấu (Undiscounted Payback Period) có thể hiểu là khoản thời gian cần thiết để thu lại số tiền đầu tư ban đầu của dự án bất kỳ. Để xem xét dự án có khả năng thu hút nhà đầu tư hay không chủ yếu dựa vào thời hạn thu hồi vốn đầu tư ngắn hay dài.

Thời gian hoàn vốn thường không tính đến giá trị thời gian của tiền và không sử dụng dòng tiền chiết khấu vì có độ chính xác không cao.

Công thức tính thời gian hoàn vốn

Để xác định chính xác thời gian hoàn vốn của một dự án đầu tư thì bạn có thể áp dụng công thức tính như sau.

Cách tính thời gian hoàn vốn có chiết khấu

Công thức tính thời gian hoàn vốn có chiết khấu như sau:

Dòng tiền chiết khấu = Dòng tiền ròng / ((1 + i) ^n

Trong đó:

- i: Là tỷ lệ chiết khấu

- n: Là khoảng thời gian của dòng tiền

Ví dụ: Sau khi tính được dòng tiền chiết khấu thì chỉ cần áp dụng công thức tính thời gian hoàn vốn như đã tính ở trên. Để hiểu hơn về cách tính thời gian hoàn vốn có khấu hao cùng tìm hiểu ví dụ sau:

Dự án đầu tư của công ty A yêu cầu số vốn đầu tư ban đầu là 800 triệu đồng. Dự án này dự kiến sẽ trả lại 150 triệu mỗi kỳ trong 6 giai đoạn với tỷ lệ chiết khấu là 2%.

Ta có:

- Giai đoạn đầu tiên sẽ trả lại: 150.000.000 đồng.

- Dòng tiền chiết khấu giai đoạn 1 = 150.000.000/(1+0,02) = 147.058.824 đồng.

- Sau giai đoạn đầu tiên, dự án cần: 800.000.000 – 147.058.824 = 652.941.176 đồng để hòa vốn.

- Dòng tiền chiết khâu giai đoạn 2 = 150.000.000/(1,02)^2 = 144.175.317 đồng

- Dòng tiền chiết khâu giai đoạn 3 = 150.000.000/(1,02)^3 = 141.348.350 đồng

- Dòng tiền chiết khâu giai đoạn 4 = 150.000.000/(1,02)^4 = 138.576.814 đồng

- Dòng tiền chiếu khấu giai đoạn 5 = 150.000.000/(1,02)^5 = 135.859.622 đồng

- Trong giai đoạn 5 số dư dự án ròng là: 800.000.000 – (147.058.824 + 144.175.317 + 141.348.350 + 141.348.350 + 135.859.622) = 90.209.537 đồng

- Dòng tiền chiết khấu giai đoạn 6 = 150.000.000/(1,02)^6 = 133.195.707 đồng

>> Dự án sẽ có số dư là: 133.195.707 – 90.209.537 = 42.986.170 đồng.

Như vậy thời gian hoàn vốn chiết khâu sẽ rơi vào giai đoạn thứ 6 >> Dự án không khả thi. Dự án của công ty A vẫn có số dư, tuy nhiên, khoản tiền đó quá nhỏ để rót vốn đầu tư. Công ty A nên để dự án này vào danh mục các dự án cần cân nhắc, nếu không còn dự án nào mang lại lợi nhuận tốt hơn thì có thể cân nhắc đầu tư vào dự án này.

Công thức tính thời gian hoàn vốn không chiết khấu

Thu nhập của các khoản đầu tư mang lại bằng nhau theo các năm

Thời gian hoàn vốn của 1 dự án đầu tư trong trường hợp các khoản đầu tư có thu nhập đều bằng nhau trong các năm sẽ được tính bằng công thức sau:

Thời gian hoàn vốn của dự án = Vốn đầu tư ban đầu/Thu nhập ròng trong 1 năm

Trong đó:

Thu nhập ròng trong 1 năm = Khấu hao 1 năm + Lợi nhuận sau thuế của 1 năm

Ví dụ: Một dự án A có vốn đầu tư ban đầuđầu là 900 triệu đồng. Số 4 năm trong vòng đời của dự án thì có dự kiến thu nhập ròng của dự án là 300 triệu đồng/năm. Áp dụng công thức tính trên, ta có:

Thời gian hoàn vốn của dự án A= 900.000.000/300.000.000 = 3 năm < 4 năm. Từ đây có thể thấy dự án A là dự án có thời gian hoàn vốn ngắn nên rất có nhiều tiềm năng phát triển và đầu tư.

Thu nhập của các khoản đầu tư mang lại không bằng nhau theo các năm

Trong trường hợp thu nhập của các khoản đầu tư mang lại không bằng nhau theo các năm thì thời gian thu hồi vốn được tính theo 2 bước như sau:

Bước 1: Xác định ngân lưu ròng theo công thức dưới đây:

Ngân lưu ròng( tức lợi nhuận ròng) của từng năm = Doanh thu từng năm – Chi phí từng năm

Bước 2: Xác định ngân lưu ròng tích lũy tính theo từng năm theo công thức:

Ngân lưu ròng tích lũy tính theo từng năm = Vốn đầu tư ban đầu (là số âm) + ngân lưu ròng qua từng năm

Bước 3: Tính thời gian hoàn vốn

Tại thời điểm ngân lưu ròng tích lũy = 0 chính là thời điểm hòa vốn.

Thời gian hoàn vốn = Thời gian tính từ khi dự án bắt đầu đầu tư cho đến thời điểm hòa vốn.

1. https://banktop.vn/xe-tay-ga-cho-nu

2. https://banktop.vn/kieu-hoi-la-gi

3. https://banktop.vn/vong-quay-von-luu-dong

Ví dụ: Dự án B có vốn đầu tư là 500 triệu đồng (bỏ duy nhất vốn 1 lần). Khoản thu nhập dự kiến (bao gồm cả khấu hao và lợi nhuận sau thuế) của 4 năm trong tương lai lần lượt như sau: 180, 150, 150, 120, 90.

Chúng ta có thể dễ dàng tính được vốn thu hồi còn lại cuối năm từ năm khởi đầu đến năm 3 lần lượt là: 500 triệu đồng, 320 triệu đồng, 170 triệu đồng, 20 triệu đồng. Do đó thời gian thu hồi vốn của dự án B được tính như sau:

Thời gian thu hồi vốn = 3+(20/120) x12 = 3 năm và 2 tháng. Như vậy, so với dự kiến 4 năm thì thời gian thu hồi vốn của dự án này là ngắn hơn nên đây là dự án rất tiềm năng.

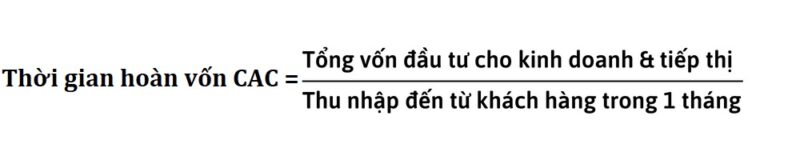

Công thức tính thời gian hoàn vốn theo tháng

Với những dự án vốn đầu tư nhỏ và thời gian kéo dài thì sẽ áp dụng công thức tính thời gian hoàn vốn theo tháng và được gọi là chỉ số thời gian hoàn vốn CAC. Chỉ số CAC phản ánh thời gian thu hồi vốn cho những khoản phí bỏ ra để có được lượng khách hàng và thể hiện chính xác tiềm năng của công ty vì thế rất được các nhà đầu tư quan tâm.

Công thức tính thời gian hoàn vốn theo tháng như sau:

Mình ví dụ nếu một công ty chi 300 USD cho mỗi khách hàng mới sử dụng sản phẩm, dịch vụ và họ sẽ trả một khoảng 25 USD/tháng thì thời gian thu hồi vốn của doanh nghiệp là: $300 / $25 = 12 (tháng)

Ý nghĩa của phương pháp thời gian hoàn vốn

Phương pháp thời gian hoàn vốn là phương pháp xác định dự án đầu tư phù hợp và có lợi nhất. Về cơ bản, ngoài việc xác định thời gian hoàn vốn của dự án, cần phân tích và đánh giá thêm một số khía cạnh khác. Cân nhắc lựa chọn dựa trên phương pháp này cho phép doanh nghiệp lựa chọn được dự án có thời gian thu hồi vốn phù hợp với dự định của doanh nghiệp.

Nhìn chung, dự án có thời gian thu hồi vốn càng dài thì càng rủi ro và dự án có thời gian hoàn vốn càng thấp thì càng tiềm năng. Tuy nhiên, việc đưa ra quyết định đầu tư không thể chỉ phụ thuộc vào chỉ tiêu thời gian hoàn vốn vì bản thân chỉ tiêu này cũng có những ưu nhược điểm nhất định. Vì thế, xem xét đánh giá hệ thống các chỉ tiêu cần thiết trước khi đưa ra quyết định đầu tư là điều nên làm.

Thời gian hoàn vốn đầu tư có ưu, nhược điểm gì?

Thời gian hoàn vốn đầu tư cũng có những ưu và nhược điểm riêng, cụ thể như sau:

Ưu điểm

- Cách tính thời gian thu hồi vốn của một dự án khá đơn giản nên không cần đến sự trợ giúp của các chuyên gia.

- Thời gian hòa vốn cũng được coi như thước đo lường rủi ro vốn có trong một dự án. Vì các luồng tiền lợi nhuận sau này trong dự án là không chắc chắn nên thời gian hoàn vốn ngắn cung cấp một dấu hiệu tích cực cho thấy mức độ khả thi của dòng tiền dự án.

- Đối với các doanh nghiệp thường xuyên phải đối mặt với vấn đề thanh khoản thì thời gian hoàn vốn sẽ cung cấp một bảng xếp hạng tốt các dự án có khả năng trả lại tiền sớm.

Hạn chế

- Thời gian hoàn vốn sẽ không tính đến giá trị thời gian của dòng tiền vốn là một nhược điểm nghiêm trọng vì nó có thể dẫn đến những quyết định đầu tư sai lầm.

- Thời gian hoàn vốn không tính đến dòng tiền chi phí có thể xuất hiện sau thời gian hoàn vốn. Điều này có nghĩa là một dự án còn có dòng tiền rất tốt nhưng sẽ vượt quá thời gian hoàn vốn của nó rất có thể bị bỏ qua.

- Đây hoàn toàn không phải là tiêu chi quan trọng nhất để đánh giá khả năng phát triển của cả dự án vì nó chỉ tập trung chú trọng vào lợi ích ngắn hạn. Vì vậy, trước khi đưa ra nhận xét thời gian hoàn vốn thì bạn cần kết hợp thêm các chỉ số tài chính thích hợp để việc đánh giá dự án chính xác hơn.

Cách phân biệt thời gian hoàn vốn và thời gian hoàn vốn chiết khấu

Cách phân biệt thời gian hoàn vốn và thời gian hoàn vốn chiết khấu như sau:

| Tiêu chí so sánh | Thời gian hoàn vốn | Thời gian hoàn vốn có chiết khấu |

| Định nghĩa | Thời gian hoàn vốn là khoản thời gian cần thiết để thu hồi số tiền đầu tư ban đầu để thực hiện một dự án bất kỳ. | Thời gian hoàn vốn có chiết khấu là khoảng thời gian cần thiết để tổng dòng thu nhập được tạo ra trong tương lai của dự án đủ để bù đắp số vốn đầu tư ban đầu đã bỏ ra. |

| Giá trị thời gian của tiền | Thời gian hoàn vốn không tính đến giá trị thời gian của tiền | Thời gian hoàn vốn chiết khấu có tính đến giá trị thời gian của tiền. |

| Dòng tiền | Thời gian hoàn vốn không sử dụng dòng tiền chiết khấu vì độ chính xác không cao. | Thời gian hoàn vốn chiết khấu sử dụng dòng tiền chiết khấu vì độ chính xác cao. |

Những lưu ý khi áp dụng chỉ số thời gian hoàn vốn

Để đảm bảo tính hiệu quả khi ứng dụng chỉ số thời gian hoàn vốn vào đầu tư kinh doanh thì bạn cần lưu ý một số điều như sau:

- Nếu như thời gian hoàn vốn càng ngắn thì dự án đó càng có nhiều tiềm năng phát triển, lợi nhuận cao và ít rủi ro trong tương lai. Ngược lại những dự án có thời gian hoàn vốn dài thì dự án sẽ có nhiều rủi ro và bị đánh giá là không khả thi.

- Không thể dựa hoàn toàn vào chỉ số thời gian hoàn vốn để quyết định sự thành hay bại của một dự án mà còn phải kết hợp thêm nhiều yếu tố khác như: tính ứng dụng, giá trị lợi nhuận, thị trường,…

- Thường thì một dự án có tỷ lệ rủi ro cao thì sẽ có giá trị lợi nhuận cao và thời gian thu hồi vốn dài nên bạn hãy cân nhắc để đầu tư. Ngược lại, với những dự án có thời gian thu hồi vốn ngắn thì lợi nhuận sẽ không cao.

Kết luận

Trên đây là những chia sẻ của chúng tôi về cách tính thời gian hoàn vốn chính xác nhất, hy vọng đã giúp các bạn nắm được những thông tin hữu ích để áp dụng phù hợp vào công việc kinh doanh của mình. Ngoài ra, nếu như bạn còn bất kỳ thắc mắc nào về chủ đề tài chính thì hãy liên hệ ngay với chúng tôi để được hỗ trợ nhanh chóng nhất nhé.

Bài viết được biên tập bởi: BANKTOP

1. https://banktop.vn/quy-tin-dung-nhan-dan-la-gi

2. https://banktop.vn/surname-va-given-name

3. https://banktop.vn/gia-tri-cot-loi