Khi sử dụng thẻ tín dụng, có rất nhiều điều khách hàng cần lưu ý chẳng hạn như ngày sao kê, số tiền thanh toán tối thiểu và cả số thẻ tín dụng. Vậy số thẻ tín dụng là gì? Ý nghĩa và vai trò như thế nào? Cùng BANKTOP tìm hiểu qua nội dung bài viết sau đây.

Toc

Xem thêm:

- Rút tiền thẻ tín dụng như thế nào?

- Cách mở thẻ tín dụng không cần chứng minh thu nhập

- Hướng dẫn đăng ký thẻ tín dụng Sacombank

- Hạn mức tín dụng là gì?

- Thẻ tín dụng có chuyển khoản được không?

Số Thẻ Tín Dụng là gì?

Số thẻ tín dụng là một dãy số bao gồm 16 hoặc 19 chữ số, được in nổi ở mặt trước của thẻ tín dụng. Số thẻ tín dụng được sử dụng trong các giao dịch như một số tài khoản riêng biệt cho mỗi thẻ tín dụng trên hệ thống liên ngân hàng toàn cầu.

Lưu ý, số thẻ tín dụng khác với số tài khoản ngân hàng cũng như mã PIN hay mã CVV/CVC.

Số Thẻ Tín Dụng nằm ở đâu?

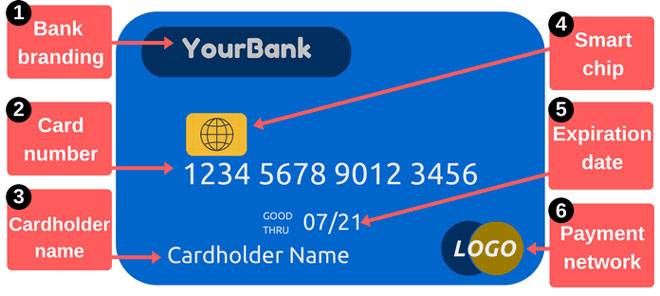

Số thẻ tín dụng được in trên mặt trước và nằm ở vị trí trung tâm của thẻ tín dụng. Tuy nhiên đây không phải là số tài khoản ngân hàng nên khách hàng cần lưu ý điều này.

Một số thông tin khác được in trên thẻ tín dụng bao gồm:

- (1) Bank branding: Tên ngân hàng

- (2) Card number: Số thẻ tín dụng

- (3) Cardholder name: Tên chủ thẻ tín dụng

- (4) Smart chip: Chip điện tử

- (5) Expiration date: Ngày hết hạn của thẻ

- (6) Payment network: Thương hiệu phát hành thẻ

Số Thẻ Visa và Thẻ Mastercard có phải số thẻ tín dụng không?

Thẻ Visa và thẻ Mastercard là hai loại thẻ thanh toán quốc tế được sử dụng phổ biến trên thế giới. Số thẻ Visa và thẻ MasterCard là một dãy số bao gồm 16 chữ số được đặt theo quy luật nhất định. Trong đó: Số thẻ Visa được bắt đầu bằng chữ số 4, số thẻ Mastercard được bắt đầu bằng chữ số 5.

Có thể thấy, số thẻ Visa và thẻ Mastercard là số thẻ tín dụng của hai nhà phát hành Visa và Mastercard, đều là một dãy số gồm 16 chữ số khác nhau được sắp xếp theo quy luật. Vậy khi được yêu cầu cung cấp thông tin số thẻ visa khi thanh toán, tức là số thẻ tín dụng.

Quy luật của số thẻ tín dụng

Số thẻ tín dụng hoàn toàn không phải ngẫu nhiên, chúng được phân chia thành từng cụm và được đặt theo quy tắc nhất định. Cụ thể:

Chữ số đầu tiên: Tên nhà phát hành thẻ

- 3xxx xxxx xxxx xxxx: American Express Card

- 4xxx xxxx xxxx xxxx: Visa Card

- 5xxx xxxx xxxx xxxx: Master Card

- 6xxx xxxx xxxx xxxx: Discover Card

Trong đó:

- 1 và 2 được phát hành bởi các hãng hàng không

- 3 được phát hành bởi các hãng du lịch hoặc giải trí

- 4 và 5 được phát hành bởi ngân hàng và các tổ chức tài chính

- 6 được phát hành bởi ngân hàng và các thương gia

- 7 được phát hành bởi các công ty dầu khí

- 8 được phát hành bởi các công ty viễn thông

- 9 được phát hành bởi nhà nước

3 chữ số tiếp theo:Tên ID ngân hàng phát hành thẻ

1. https://banktop.vn/archive/9151/

2. https://banktop.vn/archive/37082/

3. https://banktop.vn/archive/30871/

- 3731 xxxx xxxx xxxx – AmEx Green (American Express)

- 4013 xxxx xxxx xxxx – Citibank (Visa)

- 5100 xxxx xxxx xxxx – Western States Bankcard Association (Master)

- 6013 xxxx xxxx xxxx – MBNA (Discover)

9 chữ số tiếp theo: Số tài khoản ngân hàng

Chữ số cuối cùng (số thứ 16 trong thẻ có 16 chữ số, số thứ 19 trong thẻ có 19 chữ số) được dùng để kiểm tra checksum bằng thuật toán Luhn. Nói đơn giản, thuật toán Luhn là thuật toán chuyên để kiểm tra độ chính xác của thẻ tín dụng, số IMEI điện thoại…

Thuật toán Luhn được thực hiện như sau:

Ví dụ: Số thẻ tín dụng là 9704 1602 9320 9999

Bước 1: Viết tất cả các chữ số trong số thẻ tín dụng ra. Sau đó đếm từ bên phải sang trái, giữ nguyên các số có thứ tự lẻ 1, 3, 5…

Bước 2: Nhân đối tất cả các số có thứ tự chẵn 2, 4, 6… đồng thời thay thế chúng bằng kết quả nhân đôi đó.

- Theo ví dụ trên ta có: (18) 7 (0) 4 (2) 6 (0) 2 (18) 3 (4) 0 (18) 9 (18) 9 (Các số trong dấu ngoặc đã được nhân đôi)

- Nếu kết quả nhân đôi là số có 2 chữ số, ví dụ 9 × 2 = 18 thì ta cộng tổng hai số kết quả lại 1 + 8 = 9 và thay thế số đó bằng số 5 vừa cộng được.

- Ta được dãy số mới: (9) 7 (0) 4 (2) 6 (0) 2 (9) 3 (4) 0 (9) 9 (9) 9

Bước 3: Cộng tất cả các chữ số lại, nếu tổng chia hết cho 10 thì số thẻ hợp lệ: 9 + 7 + 0 + 4 + 2 + 6 + 0 + 2 + 9+ 3 + 4 + 0 + 9 + 9 + 9 + 9 = 82 không chia hết cho 10. Vậy đây là số thẻ không hợp lệ.

Vai trò của số thẻ tín dụng là gì?

Số thẻ tín dụng có nhiều vai trò khác nhau, có thể kể đến như.

Chuyển khoản vào thẻ tín dụng

Bên cạnh việc chuyển/nhận tiền qua số tài khoản, bạn cũng có thể thực hiện tương tự đối với số thẻ tín dụng. Thông qua ATM, Mobile Banking hay Internet Banking đều được.

Tra cứu số dư thẻ tín dụng

Bên cạnh đó, bạn cũng có thể dùng số thẻ để tra cứu số dư nợ của thẻ tín dụng. Bằng cách gọi điện đến tổng đài của ngân hàng phát hành thẻ.

Sau đó, nhân viên sẽ yêu cầu bạn cung cấp 4 số cuối trên thẻ tín dụng cùng một số thông tin xác nhận và giúp bạn kiểm tra số dư khả dụng trong thẻ

Thực hiện thanh toán thay cho mã PIN

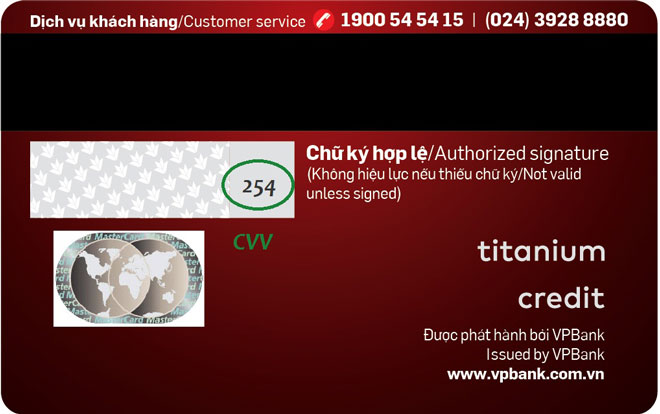

Ngoài dãy số ở mặt trước của thẻ, phía sau còn có 3 số được gọi là CSC (Card Security Code). Trong đó:

- CVC (Card Validation Code) là mã dùng để xác minh thẻ Mastercard.

- CID (Card Identification Number) là mã xác minh của thẻ American Express.

- CVV (Card Verification Value) là mã dùng để xác minh thẻ Visa bao gồm thẻ ghi nợ và thẻ tín dụng

Khi thanh toán online, bạn chỉ cần nhập thông tin thẻ và số CVV/CVC là có thể thanh toán được mà không cần đến mã PIN. Vô cùng tiện lợi nhưng kèm theo đó là nguy cơ bị mất tiền trong thẻ nếu vô tình để lộ dãy số trên.

Mã CVV/CVC của thẻ tín dụng là gì?

Ngoài dãy số ở trước thẻ, phía sau thẻ tín dụng còn có 3 con số được gọi là mã CSC (Card Security Code – mã số bảo mật của thẻ). Đây là 3 con số vô cùng quan trọng, nếu chẳng may để lộ 3 con số này, nguy cơ bị mất thông tin thẻ và chịu rủi ro thanh toán của bạn sẽ rất cao. CSC là cách gọi chung của CVV, CVC và CID.

1. https://banktop.vn/archive/9151/

2. https://banktop.vn/archive/47714/

3. https://banktop.vn/archive/1677/

- CVC (Card Validation Code) là mã dùng để xác minh thẻ Mastercard.

- CID (Card Identification Number) là mã xác minh của thẻ American Express.

- CVV (Card Verification Value) là mã dùng để xác minh thẻ Visa bao gồm thẻ ghi nợ và thẻ tín dụng

Mã CVV/CVC là mã bảo mật thẻ thanh toán quốc tế. Khi thanh toán/mua sắm trực tuyến, bạn sẽ cần sử dụng mã này thay cho mã PIN. Chính vì vậy nếu bạn để lộ mã CVC/CVV, bạn có nguy cơ bị mất tiền trong thẻ, bị đánh cắp thông tin và vô tình tiếp tay thực hiện những giao dịch gian lận, bất hợp pháp.

Nếu bị mất thẻ tín dụng, bạn hãy gọi báo ngay với ngân hàng để tiến hành khóa thẻ khẩn cấp, tránh kẻ gian đánh cắp thông tin hay mất tiền oan bởi những giao dịch bất chính.

Cách bảo mật số thẻ tín dụng

Mặc dù số thẻ tín dụng được in trực tiếp trên thẻ, tuy nhiên điều đó không có nghĩa là nó an toàn. Bạn cần phải bảo mật số thẻ tín dụng để tránh bị đánh cắp tiền trong thẻ trong trường hợp chẳng may bị mất thẻ chẳng hạn.

Xóa mã CVV/CVC trên thẻ tín dụng

Xóa mã CVV/CVC ở mặt sau thẻ tín dụng được nhiều chuyên gia tài chính và ngân hàng khuyên dùng. Khi đã hoàn tất mọi thông tin xác minh thẻ tín dụng, bạn có thể ghi nhớ mã CVV/CVC trên thẻ sau đó xóa dãy số này đi để tránh bị kẻ gian đánh cắp.

Ngoài ra khi mua hàng online, hãy đăng ký dịch vụ Verified by Visa/MasterCard để nhận mã OTP.

Ký vào mặt sau của thẻ

Cách làm này vô cùng phổ biến ở nước ngoài. Tuy nhiên, ở Việt Nam rất ít người chú ý đến việc ký vào mặt sau của thẻ.

Trong trường hợp thẻ rơi vào tay kẻ xấu, nơi chấp nhận thẻ sẽ đối chiếu chữ ký của họ với chữ ký in trên mặt sau thẻ để chứng thực.

Chỉ dùng thẻ tín dụng tại những trang web có độ bảo mật cao

Khi mua hàng online hoặc thanh toán bằng thẻ tín dụng khách hàng nên lưu ý một số vấn đề sau:

- Những trang web có độ bảo mật cao sẽ hỗ trợ bạn thực hiện giao dịch một cách an toàn và chính xác.

- Bên cạnh đó, bạn cũng nên quẹt thẻ tại các cửa hàng lớn và uy tín, luôn trực tiếp có mặt khi giao dịch diễn ra để đảm bảo an toàn.

Không cho người khác mượn thẻ

Đây cũng là một cách để bảo mật số thẻ tín dụng vì đôi khi không gì là không thể xảy ra. Việc cho người khác mượn thẻ tín dụng có thể dẫn đến việc họ lấy được các thông tin như số thẻ, số CVV/CVC hay thời hạn sử dụng thẻ của bạn.

Kết luận

Hi vọng với những thông tin được cung cấp bạn đã hiểu được số thẻ tín dụng là gì? Cũng như cách bảo mật số thẻ khỏi những rủi ro có thể gặp phải để sử dụng thẻ an toàn hơn. Hy vọng bài viết này đã mang lại cho bạn những thông tin hữu ích.

Thông tin được biên tập bởi: BANKTOP